Quando si parla di investimenti differenziare il proprio portafoglio sembra essere un must che “guai” a non metterlo in atto.

Tutto sommato avere diversi tipi di progetti all’interno del proprio portafoglio ha due facce della stessa medaglia, positive e negative, e con questo articolo cercheremo quindi di capire insieme quali sono le ombre e le luci di questo tipo di strategia.

I due tipi di differenziazione: interna ed esterna

Iniziamo con una premessa, esistono due tipi di differenziazione, quella più nota e utilizzata dalla maggioranza dei consulenti finanziari è quella esterna. In tal senso se sei stato al Summit Impatto Reale, ricorderai che ogni mercato è un asset a se stante, se non c’eri ti consiglio vivamente di metterti in lista per il prossimo Summit.

Abbiamo quindi il mercato delle azioni, il mercato delle materie prime, dei metalli preziosi, degli immobili, delle criptovalute, ecc..

Senza entrare troppo nel merito possiamo definire la differenziazione esterna quella che ci spinge ad investire i nostri capitali in ogni singolo mercato, mentre quella interna è una diversificazione all’interno di un singolo mercato ad esempio se decidiamo di investire in immobili non focalizzare tutto sui monolocali in una determinata zona/città ma spaziare su diversi tagli in zone/città differenti.

La differenziazione esterna per motivi “fisiologici” avrà sempre uno o più asset in perdita ed altrettanti in profitto, quindi se saremo fortunati ed i profitti andranno a sopprimere le perdite potremmo trovarci un margine di guadagno, tutto sommato è un pò come puntare su diversi cavalli vincenti sperando che quelli perdenti non incidano sulla vittoria.

Fatta questa dovuta premessa vediamo alcune luci ed ombre del differenziare i nostri investimenti.

La differenziazione del portafoglio come salvagente

Sicuramente il primo aspetto che ti viene detto quando ti parlano di differenziazione è che questa funziona da salvagente, infatti nel caso in cui alcuni progetti vadano male ce ne saranno altri che andranno a riequilibrare il portafoglio colmando le perdite.

Questa a mio avviso è un ottica che prevede sin dall’inizio che ci sarà qualcosa che andrà male, abbiamo detto è fisiologico, e quindi si inizia a mettere sin da subito le mani avanti per prepararsi ad un eventuale caduta. Si tratta comunque della scelta più prudente che un investitore può fare, in particolar modo se è alle prime armi.

Differenziare il portafoglio ti permetterà di non dover conoscere ogni aspetto capillare dei mercati in cui vuoi investire ma allo stesso tempo questa ignoranza potrebbe nascondere dei rischi che ti sono sfuggiti.

E’ facile capire come questa scelta nasconde una grossa lacuna di conoscenza dei mercati dove stai investendo e lo vedremo nel punto successivo, concorderai con me che dall’investire tutto rischia di diventare un gioco d’azzardo come fosse un terno al lotto.

La differenziazione per sopperire all’ignoranza

Come abbiamo visto se da un lato la differenziazione è un salvagente per tutelarsi dai crolli del mercato, dall’altro il fatto di aver bisogno di questo salvagente manifesta il fatto che non sappiamo nuotare in essi in maniera consapevole, dunque una poca conoscenza di quest’ultimi.

Immagina infatti di conoscere per filo e per segno ogni piccolo aspetto di un singolo mercato, ad esempio quello di Ethereum, perchè andare ad immischiarti in altri investimenti quando hai la massima padronanza del mercato ETH?

L’alternativa dunque alla differenziazione è colmare l’ignoranza.

In questo caso potresti, e dovresti, selezionare un mercato ed imparare ogni peculiarità di quest’ultimo, diventando una sorta di “insider” senza lasciarti sfuggire nulla per agire nella massima consapevolezza andando a minimizzare il rischio al limite, questo gli permetterebbe di fare sicuramente dei profitti maggiori rispetto a chi è nello stesso mercato ma ad un livello di conoscenza inferiore.

Considerazioni per la costruzione di un portafoglio differenziato

Se ti trovi su questo articolo perchè il tuo scopo è quello di costruire un portafoglio differenziato, vediamo alcune considerazioni che spero ti saranno utili.

La prima cosa da considerare per costruire un portafoglio che vada a coprirci in maniera sicura è il money management, ovvero la gestione delle quote sui vari investimenti che andremo a fare.

Esistono infatti diversi livelli di gestione del capitale, c’è chi opera con percentuali che non superano il 3%, chi decide di fare quote dal 5%, chi decide di farne dieci dal 10% o chi non fa delle quote eque ma le corrisponde in funzione di quanto crede in quel mercato.

Maggiori saranno le percentuali che comporranno le quote d’investimento e maggiore sarà la nostra esposizione al profitto o alla perdita.

Ad esempio, se il nostro capitale di partenza è di 1000€ possiamo pensare di dividerlo in 10 quote da 100€ ed investire ogni singola quota su un progetto differente, se però tra questi 10 progetti ce n’è uno dove vogliamo destinare maggiore capitale possiamo invesitre un 25% su di esso e quindi dividere il restante 75% sugli altri 9 progetti selezionati, ovvero quote da 83€ circa.

Una delle strategie di differenziazione, basata sul 10%, che reputo molto interessante è quella che segue.

La strategia del 10% sulla top 10 per capitalizzazione di mercato

Una strategia per la creazione del portafoglio differenziato che si può applicare nel campo cripto è quella di prendere le prime 10 criptovalute per capitalizzazione di mercato, ed andare ad investire su ognuna di esse il 10% del capitale.

Quando poi una cripto, uscirà dalla top 10 si venderanno quei token per acquistare quelli della new entry.

In realtà esistono diverse strade in merito, è possibile reinvestire in maniera mensile, trimestrale o semestrale i profitti generati sempre andando a basarci sulla regola del 10%.

In questo modo anche se una cripto si indebolirà molto probabilmente ce ne saranno altre che saliranno. Alcuni test effettuati nel 2017 hanno dimostrato che seguendo questa strada si sono ottenuti profitti in percentuali molto interessanti.

Ovviamente questo non è detto che sia sempre valido e che porti al profitto certo, sarebbe fin troppo bello e troppo facile, tra l’altro il 2017 è stato un anno dove il mondo cripto non ha mai riservato grossi dump ma solo salite vertiginose.

Devi sapere che l’articolo di oggi nasce da una una discussione privata con alcuni membri del team di EtherEvolution e quindi voglio chiuderlo citandoti alcuni spezzoni integrali di quest’ultima, che ha fatto da musa, la prima è di Emanuele, l’altra di Roy:

[bctt tweet=”…la diversificazione è l’arma di chi non sa dove puntare….La diversificazione non deve diventare una semplice scommessa col destino…E’ difficile diversificare bene…” username=””]

“Ciò non toglie che, individuando altre ghiotte opportunità, non si possa valutare di prenderle”

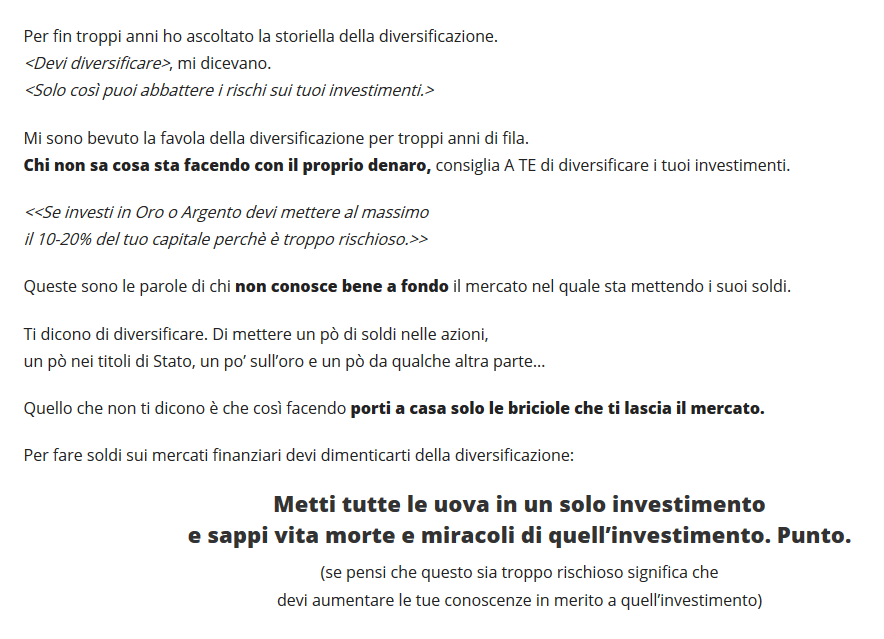

Concludo con questo screenshot tratto dalla pagina di presentazione di Roy sul sito www.DeshGold.com (punto di riferimento italiano per investimenti in oro e argento).

Commenti

2 Responses

Ciao Daniele, ottimo articolo, in accordo con l’intuito di varie persone che han testato la fallacia di una diversificazione dettata da terzi consulenti, ritenuti esperti ma poi.. l’ideale è come traspare dal tuo articolo: che investitore e consulente navighino e condividano quanto più i dati di un mercato.

Ciao Clemente,

grazie mille, è un piacere leggere il tuo commento 🙂

Sono pienamente d’accordo con te e sotto certi aspetti credo che tutto dipenda da dove siamo e dove vogliamo andare.

Se sono un “investitore” che mette solo il capitale e delega l’operatività altrove allora il mio scopo è quello di trovare un consulente valido.

Se sono un Investitore che invece opera in prima persona utilizzando segnali e studi di consulenti esterni allora trovare un mercato di riferimento e conoscerne “vita, morte e miracoli” crea una consapevolezza che permette di minimizzare il margine di errore (e quindi di perdita).

La Conoscenza ci permette di agire in maniera Consapevole, aumentare la Capacità dei nostri limiti senza mai superarli (altrimenti si passerebbe all’incoscienza).

Un caro saluto Clemente 🙂