In questi mesi ci è stata spesso rivolta la domanda: “perché il mercato è fermo, quando riprenderà a salire?”

Nel presente articolo, senza presumere di essere portatore della verità assoluta, provo ad afferrare quello che è successo ma, soprattutto, la nuova dimensione che il mercato sta assumendo.

Per coglierne al meglio il senso, leggi fino in fondo!

Boom (2017) and bust (2018)

Ti ricordo che il biennio 2016-2017 è stato preceduto dal mercato orso più lungo della giovane storia delle criptovalute.

Dopo la prima ondata “semi-mainstream” del 2013, sono stati necessari circa 3 anni affinché il settore ripartisse con nuovo brio.

Il propulsore della grande crescita dello scorso anno, va probabilmente ravvisato nel fenomeno delle Initial Coin Offering (ICO).

Questa speciale forma di crowdfunding, aveva portato entusiasmo e speculazione che, unitamente a particolari dinamiche di gestione dell’attività di trading sui token, hanno costituito il trampolino di lancio per la crescita parabolica di cui siamo stati testimoni.

Ma, in ogni mercato degno di questo nome, una tale crescita deve giocoforza tendere a un riequilibrio. È insostenibile per definizione.

E se a ciò si aggiungono i non pochi bastoni tra le ruote di mano istituzionale, sia direttamente al sistema ICO che agli intermediari di scambio, vien da sé che il mercato ora ha bisogno di ritrovare la sua nuova dimensione, con caratteristiche inevitabilmente differenti rispetto a quelle passate.

Sembrerà banale scriverlo, ma il mercato per riacquisire propulsione ha bisogno di una nuova iniezione di liquidità. È il carburante che langue dalla fine dell’anno passato.

Nei mesi scorsi, si è tanto discusso dei futures su bitcoin, in particolare dell’ipotetico utilizzo finalizzato alla manipolazione dei prezzi.

I contratti futures su bitcoin sono stati negoziati per la prima volta a dicembre 2017, dapprima al CBOE (Chicago Board Options Exchange) e, una settimana più tardi, al CME (Chicago Mercantile Exchange).

Si tratta di due delle più grandi borse degli Stati Uniti e del mondo.

Le ombre di manipolazione, unitamente all’ardore per i principi che fungono da sostrato ideologico della nuova generazione di denaro – le criptovalute -, spesso alimentano astio nei confronti di quella che è definita la “finanza tradizionale”.

Tuttavia, se da un lato vi è un sentimento di repulsione, dall’altro, con un pizzico di incoerenza, vi è il “grido” ai fondi degli istituzionali per… andare “to the moon!“.

In quest’ottica, i futures non hanno sortito gli effetti sperati.

Ma, d’altronde, nel caso di bitcoin si tratta di un vero e proprio strumento derivato, “cash settled”. In altre parole, non è prevista alcuna consegna del sottostante (la criptovaluta), ma il rapporto viene regolato in valuta fiat.

Con l’eventuale avvento degli Exchange Traded Fund (ETF), potrebbe tuttavia plasmarsi uno scenario diverso.

ETF di bitcoin e istituzionalizzazione del mercato

Di recente, la Securities and Exchange Commission (SEC) ha ricevuto una nuova richiesta di licenza per ETF di bitcoin. Questa volta l’istanza è stata presentata dal Chicago Board Options Exchange (CBOE).

Se fino ad oggi la SEC si era orientata nel senso di non prevedere la concessione di tali licenze, la situazione corrente potrebbe favorire l’accoglimento della richiesta avanzata dalla borsa di Chicago.

La SEC ha ricevuto numerose richieste di licenze per ETF di bitcoin.

Tuttavia, il regolatore statunitense non ha mai fatto corrispondere una risposta positiva a queste istanze, facendo leva sull’assenza di regolamentazione del mercato e, in generale, sull’inesistenza dei presupposti per poterselo permettere.

Ora ne è stata recapitata un’altra, questa volta da CBOE Global Markets, e pare che ci siano le condizioni favorevoli affinché venga dato il via libera.

La ragione risiede nelle recenti affermazioni da parte della SEC, secondo cui bitcoin ed Ethereum non sono allo stato classificabili come security.

Si tratta di una circostanza non da poco, che potrebbe spingere la SEC a rilasciare finalmente una licenza ETF, malgrado i precedenti rigetti.

Questo particolare ETF è il risultato della partnership di VanEck con la startup blockchain SolidX. VanEck è un fondo specializzato in investimenti, mentre SolidX è una fiorente società attiva in ambito blockchain.

Ha fatto seguito una risposta pubblica decisamente positiva nei confronti della SEC, allo scopo di consentire al CBOE di negoziare gli ETF di bitcoin.

Infatti, a partire dal 27 giugno, il sito web ufficiale della SEC ha ricevuto centinaia di commenti da membri del pubblico, quasi tutti a favore della proposta del CBOE di listare e negoziare gli ETF di bitcoin.

Se la richiesta del CBOE Global Markets venisse accolta, si entrerebbe in una nuova era per le criptovalute. Un potenziale effetto domino potrebbe condurre alcune di esse a diventare scambiabili come ETF.

Si aprirebbe uno scenario in cui, nel tempo, anche la celebre “casalinga di Voghera” potrà essere in grado di investire in bitcoin, veicolando liquidità sul mercato.

Ti starai chiedendo: “ma come? Lei non riuscirà mai a capire come si acquista, cos’è un wallet e come si firma una transazione con una chiave crittografica!”

Ebbene, un ETF – acronimo di Exchange Traded Fund – non è altro che uno strumento finanziario che replica fedelmente l’andamento di un sottostante.

Semplicemente, il valore dell’ETF si muove seguendo il suo sottostante quotato sui mercati, che nel caso di specie sarà bitcoin.

Pertanto, trattasi di un fondo comune di investimento a gestione passiva, vale a dire privo di un manager umano a decidere tipologia e ammontare dell’investimento.

Quando compri un ETF, ciò che stai facendo, in realtà, è acquistare quote di un portafoglio che è progettato per tracciare le prestazioni dell’indice di riferimento.

In questo caso, la società di gestione comprerà bitcoin e venderà una percentuale delle sue quote complessive.

Quindi, chi non ha dimestichezza con il trade su exchange, con l’utilizzo di un wallet per la custodia ecc., semplicemente si rivolgerà al proprio intermediario che provvederà a eseguire le operazioni per suo conto.

Peraltro, una componente assicurativa contribuirà ad aumentare il livello di fiducia, proteggendo i titolari delle quote dai rischi operativi di approvvigionamento e detenzione di bitcoin.

Anche se non possiedi effettivamente bitcoin, le attività di acquisto e custodia le compiono altri per te. Non noti una “sottile” differenza rispetto al future con settlement in cash, di cui ti ho parlato sopra?

Secondo la proposta del CBOE, ogni ETF sarebbe composto da cinque quote, ciascuna di 25 bitcoin. Ciò darebbe all’ETF un valore commerciale di circa 900.000 dollari, considerando il prezzo corrente.

Ma ciò che non può essere assolutamente trascurato è che, essendo delle attività regolamentate, gli ETF favorirebbero il coinvolgimento degli investitori istituzionali.

Infatti, malgrado le radici ideologiche, le criptovalute ora sono sorprendentemente aperte al coinvolgimento a livello istituzionale.

Ciò è dovuto, in parte, al riconoscimento e alla legittimazione – vitali – che l’industria conseguirebbe, ma anche alla nuova linfa finanziaria di cui i progetti necessitano.

Se il fenomeno ICO è in declino, non si può prescindere da un turnover di ruolo.

A titolo esemplificativo, BlackRock, il più grande gestore di asset al mondo, ha formato un gruppo di lavoro per valutare l’opportunità di compiere un passo attivo nel settore criptovalute e blockchain.

Il suo CEO, Fink Later, ha successivamente dichiarato che l’interesse è rivolto principalmente alla tecnologia blockchain, piuttosto che all’investimento in criptovalute.

Ma si sa, non si sarebbe concesso di peccare di coerenza di fronte alle sue storiche manifestazioni di scetticismo verso bitcoin…

Inoltre, all’inizio di luglio, Coinbase ha lanciato “Coinbase Custody”. Si tratta di una soluzione di custodia per conservare in modo sicuro le criptovalute, completamente regolamentata, destinata a investitori istituzionali.

È il preludio al prossimo rally? Un confronto con l’oro

Bitcoin presenta un limite nella sua supply, che è pari a 21 milioni. Sino ad oggi sono stati minati 17,2 milioni di bitcoin.

Si stima che siano circa 4 milioni i bitcoin persi o dormienti (come quelli di Satoshi). Si hanno, pertanto, solo 13.2 milioni di bitcoin passibili di trading.

Dati alla mano, con una supply già limitata by design, e il potenziale avvento di domanda bulimica, non si necessita di un dottorato per comprendere che il prezzo prenderà un’impennata!

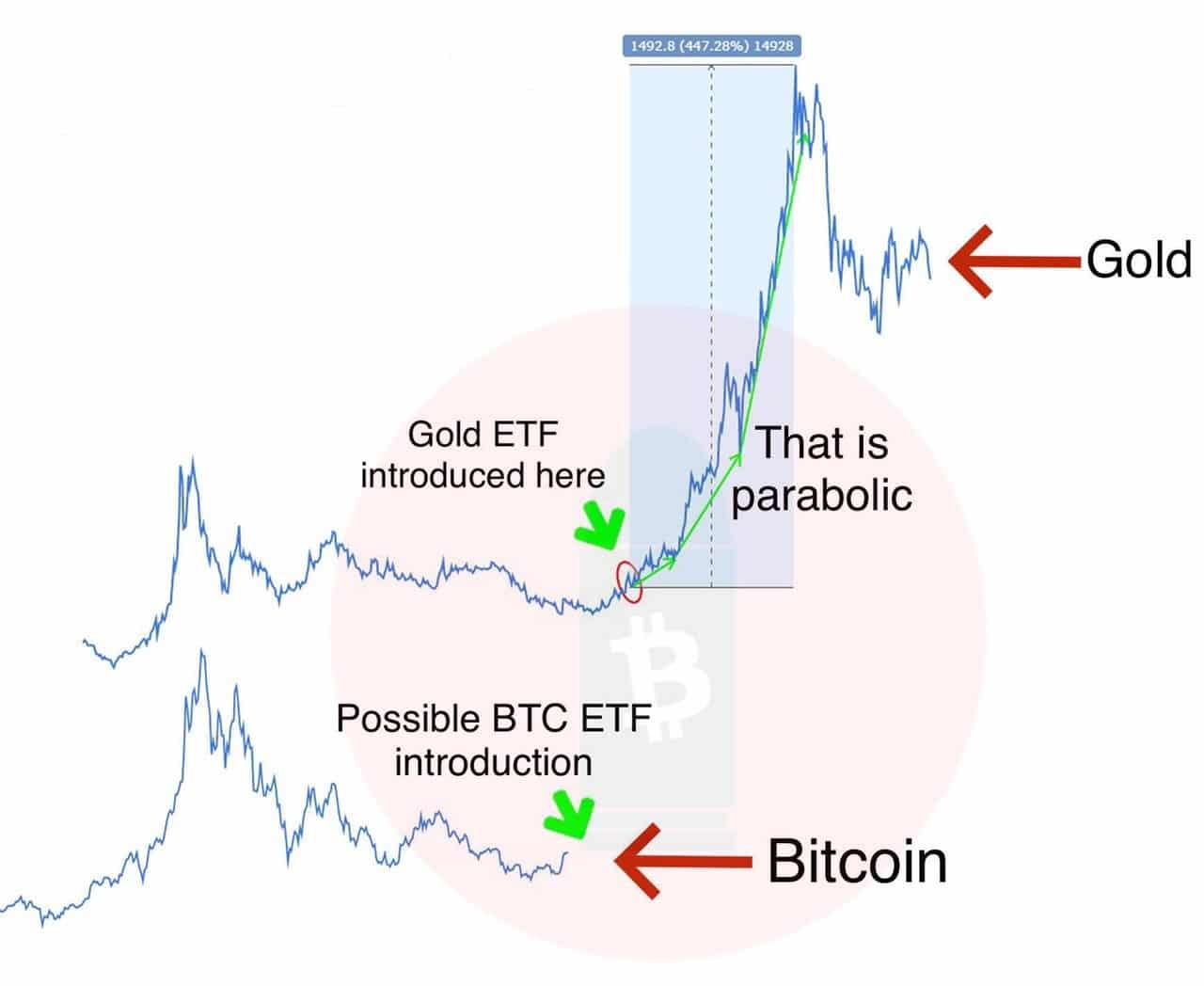

Il grafico postato qui sopra, confronta l’andamento del prezzo dell’oro, a seguito del lancio del suo ETF, col grafico attuale di bitcoin.

Negli anni ’70 del secolo scorso, l’oro intraprese una corsa al rialzo che lo condusse da 20 a 600 dollari per oncia.

Dopo un lungo mercato orso di circa 20 anni, che respinse il prezzo verso i 300 dollari per oncia, nel 2003 fu lanciato sul mercato l’ETF dell’oro.

L’iniziativa intrapresa dai Rothschild e Deutsche Bank, innescò un nuovo rally destinato a valicare i 1.500 dollari per oncia, equivalente a un rialzo di oltre il 400%.

Non è uno scenario simile a quello di bitcoin? Dopo il massimo storico dello scorso dicembre – circa 20.000 dollari -, un mercato orso relativamente esteso l’ha condotto sino a un minimo di circa 6000 dollari.

E ora potremmo essere sul punto del lancio del primo ETF..

Peraltro la supply di bitcoin è finita, nonché inferiore a quella dell’oro. Per comprendere quanto è ancora minuto questo mercato, considera che l’oro presenta una capitalizzazione di mercato di 8,7 trilioni di dollari.

Un bitcoin, anche a un ipotetico prezzo di 100.000 dollari, darebbe luogo a una capitalizzazione di soli 2,1 trilioni ancora. E ho anche considerato la parte di supply tuttora non circolante.

Anche se i grafici sono molto simili, da attento osservatore avrai notato che quello dell’oro si sviluppa su un ciclo di ben 20 anni. Nel caso di bitcoin, invece, il tutto si è verificato nel giro di un solo anno!

Ma qui c’è da fare una duplice considerazione.

Le criptovalute, in un’era in cui l’informazione viaggia alla “velocità della luce”, realizzano cicli che in altri settori si svilupperebbero in decenni.

A metà dicembre, l’hype su bitcoin, e sulle criptovalute in generale, aveva raggiunto il culmine momentaneo, e la bolla era in piena fioritura.

Ciò a cui abbiamo assistito nel 2017 – e parte del 2016 – equivale a un ciclo, che in altri mercati avrebbe fatto il suo corso in un decennio.

Inoltre, anche se l’enorme differenza di arco temporale sembra rendere sviante il confronto, non va dimenticato che nei mercati finanziari i prezzi tendono a mostrare proprietà frattali.

Si tratta della tendenza di un oggetto a ripetersi nella sua forma, nella medesima modalità, ma su scala diversa.

È un fenomeno che ricorre di sovente in natura, e anche nei mercati finanziari.

Se, infatti, ti focalizzi sulla parte di un grafico, riducendo eventualmente il time frame, noterai dei pattern simili a quelli che si sviluppano con maggiore ampiezza e su periodi più lunghi.

Considerando il pregio di determinate informazioni, non è un caso che lo studio dei cicli rappresenta il cavallo di battaglia del nostro reparto di ricerca e analisi sui mercati finanziari.

Vento di cambiamento sul mercato

Spesso leggo o sento affermazioni del tipo: “il mercato delle criptovalute è diverso, è destinato a salire per sempre.”

Non c’è nulla di più sbagliato! Se è un mercato, vuol dire che – come ogni mercato – l’impulso energetico che gli conferisce dinamismo deriva da noi, dalle nostre emozioni.

Se è normale che un mercato ortofrutticolo si caratterizza per un approccio disteso, nei mercati finanziari l’avvicendarsi dei sentimenti di avidità e paura genera i ricorrenti cicli di espansione e bolla.

Rifacendoci di nuovo alla proprietà di espansione caratteristica dei frattali, ciò che è stato appena descritto si verifica per ogni arco temporale: dai più lunghi sino a quelli che si consumano in una giornata o in pochi minuti.

La differenza risiede soltanto nella diversa magnitudine delle emozioni coinvolte e dei movimenti di prezzo.

Per chi opera sul mercato, l’erroneo posizionamento nei punti di svolta comporta, alla meglio, il recupero del valore dell’investimento nel giro di qualche mese ma, alla peggio, di dover attendere anni o, addirittura, decenni (vedi l’oro dal 1980 ai primi anni duemila).

E la vita è troppo breve per essere costretti ad attendere “qualche” decennio.. peraltro solo per ragguagliare il valore nominale.

Se, malauguratamente, avevi comprato bitcoin nel dicembre del 2013, hai dovuto attendere la bellezza di 3 anni e due mesi (febbraio 2017), solo per pareggiare il valore dell’investimento di ingresso.

E perché la fortuna ha voluto che il trend sottostante, di più lungo termine, era ancora rialzista. Ma durerà per sempre?

Al culmine del 2017, abbiamo assistito a un’ulteriore crescita parabolica. Un mercato in quello stato è estremamente fragile, ed è insostenibile per definizione.

Ora, gli eccessi del biennio 2016-2017 sembrano essere in buona parte riassorbiti.

Come si è visto nella prima parte di questo articolo, ci sono degli elementi che ci fanno ritenere che il prossimo ciclo delle criptovalute si stia già plasmando, ma con caratteristiche e attori completamente diversi.

Il mercato delle criptovalute non sarà mai più come l’abbiamo conosciuto sino a qualche mese fa.

È il momento del ciclo di un “mercato istituzionalizzato”, che probabilmente non perdonerà più un approccio amatoriale.

Se facciamo un passo indietro, realizziamo che questo non era lo scenario ipotizzato e, presumibilmente, desiderato da Satoshi.

Satoshi ha voluto creare un “Peer-to-Peer Electronic Cash System”, quindi innazitutto un bitcoin come mezzo di scambio.

La realtà in via di stratificazione, pare che sia sempre più lontana dai noti ideali e da quelle funzioni prospettate.

Infatti, un bitcoin dato in pasto alla finanza tradizionale come asset di investimento (è il caso, ad esempio, della custodia degli ETF), tenderà, al più, a svolgere una funzione di “store of value”, piuttosto che di mezzo di scambio.

Al di là degli aspetti più speculativi, ci dedichiamo quotidianamente all’approfondimento dell’impatto sociale e dei nuovi modelli di business legati al fintech e alle tecnologie di decentralizzazione.

I principi alla base delle criptovalute ci stanno a cuore come non mai, e di certo non ci auspichiamo una loro sovversione.

Ma, allo stesso tempo, chi opera sui mercati – come me e te – sa che il cinismo deve riguardare la parte prevalente di se stesso.

L’obiettivo ultimo resta uno e uno solo: tirare fuori dei soldi dal mercato, per migliorare la qualità della propria vita e della propria famiglia.

Quindi, bando alle ciance e, anche se il settore dovesse assumere una veste diversa da quella immaginata e desiderata, non resterà che prenderne atto e continuare ad agire con le opportune strategie, per portare a casa dei risultati.

Si possono perdere delle battaglie, ma ciò che conta è vincere la guerra.

Che sia un treno epocale è fuor di dubbio, ancora una percentuale risibile di persone l’ha compreso.

Salire su questo treno potrebbe rappresentare un’opportunità irripetibile per secoli. Ma, per non smarrire la giusta direzione, il nostro compito resterà sempre quello di farlo con la bussola in mano.

Il lavoro che svolgiamo, non si traduce nel disegnare una trend line o un ritracciamento di Fibonacci. È quello che sanno fare tutti e, di per sé solo, credimi, non è efficace!

Il frutto di oltre un decennio di ricerca e studio sui “mercati tradizionali” è ora applicato al settore delle criptovalute, grazie all’esclusivo servizio DM Cripto.

Se vuoi capire al meglio di cosa sto parlando, e come poter cavalcare “senza dolori” quella che potrebbe essere l’ultima grande ondata del mercato cripto, clicca qui e scopri la DM Cripto.

Commenti

Una risposta

È un articolo veramente molto interessante ed utile. Complimenti